お役立ちガイド

営業から経理・人事まで、中小企業の経営者は、本来の事業以外のバックオフィス業務に多くの時間を費やしている。

人手不足が深刻化する中、この課題を解決すべく三井住友銀行がリリースしたのが、新たな法人向けデジタル金融サービス「Trunk」だ。

ネット銀行のような手軽さとスピード、そしてメガバンクならではの信頼性を兼ね備えたという同サービスは、なぜ生まれたのか。

最終的には「AI財務部長」のような存在を目指すというそのビジョンとは。開発担当者へのインタビューから、中小企業の経営を大きく変える可能性を秘めた「Trunk」の全貌に迫る。

▲今回インタビューさせていただいた三井住友銀行のご担当者様

三井住友銀行の法人口座「Trunk」について

「Trunk」とはどのようなサービスでしょうか? 主な機能と特徴について詳しく教えてください。

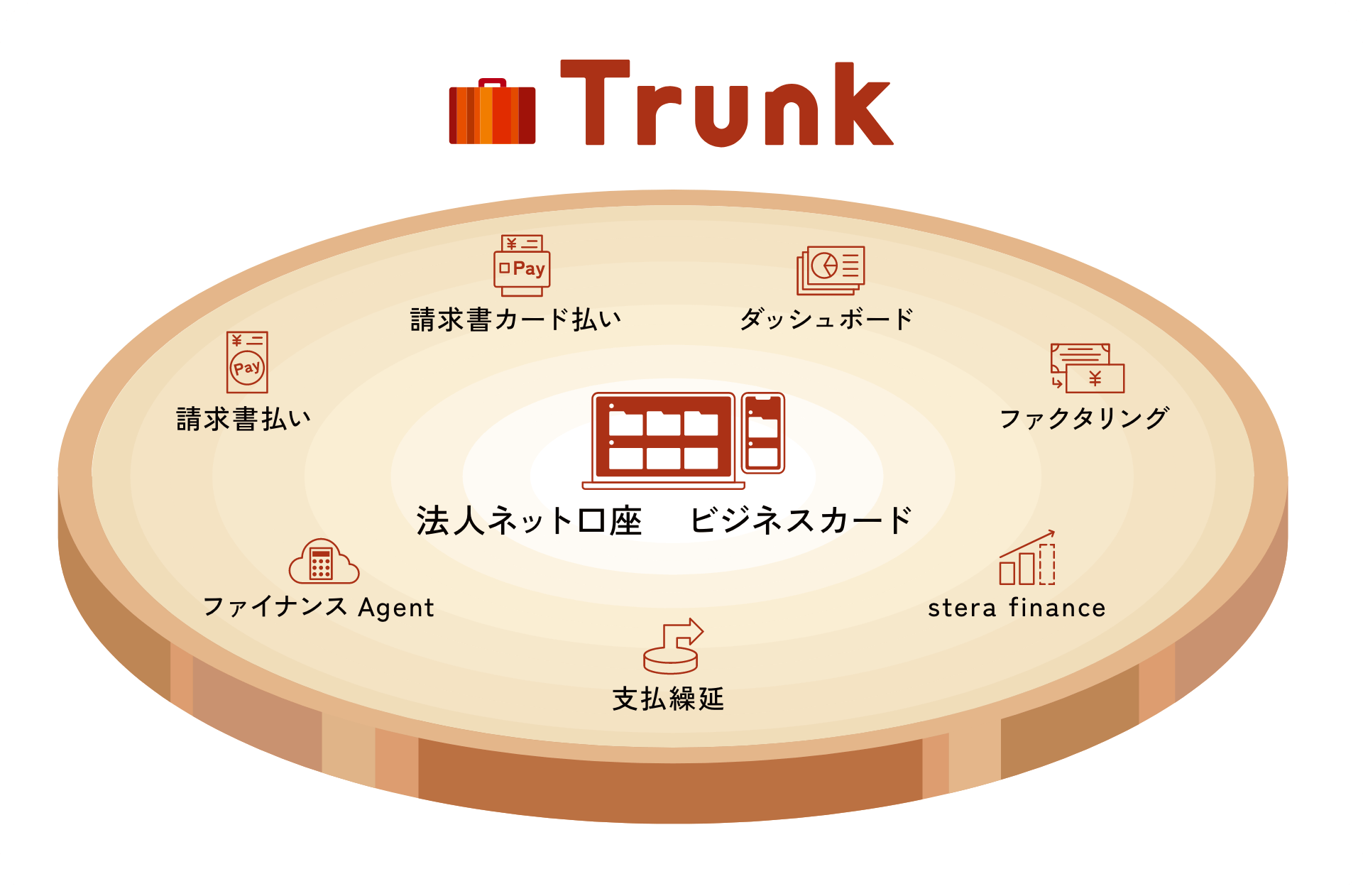

Trunkは一言で表すと「法人向けデジタル金融サービス」です。コアにある具体的なサービスは「法人向けの口座サービス」と「ビジネスカード」です。

一部報道で「法人版Olive」と言われているように、口座とカードは金融サービスの根幹となる預金や決済サービスですので、ここを軸としています。

今後はお客さまに最適なファイナンス手段を人工知能がお勧めする機能や請求書の読み取り機能など、便利な要素を加え、最終的にはこれ一つで経営が完結するようなサービスラインナップへ拡充していく方針で、「総合金融プラットフォーム」という大きなくくりで打ち出しております。

このサービスを始められたきっかけや、解決したかった課題についてお聞かせください。

まず前提として、SMBCはメガバンクの中でも中小企業に強いという側面があります。

一方で、これまでのマイナス金利下では預金が収益ではなくコストのようになっており、小規模な法人のお客様に対する収益性が悪化していました。

さらに、マネーロンダリング対策として年々審査が厳格化し、コストも増大していました。

そのような中、コロナ化でデジタル化が進み、当行の個人向けサービス「Olive」がヒットしました。

また、マイナス金利も解除され、預金が収益となるようになりました。

これらの要因が絡み合い、デジタルで口座とカードを強みとし、ユーザー目線でサービスを設計するという思想が強まったことに加え、収益性も改善したことで、Trunkのような総合金融サービスへ投資できる環境が整い、リリースに至りました。

最終的にはTrunk一つだけで経営できる、熱意とTrunkがあれば起業できる、そんな風に思ってもらえるよう、商品ラインナップを揃えていきたいと思っています。

中小企業に強いというお話でしたが、特にターゲットとしている業種や企業規模について教えてください。

基本的にはどの法人のお客様にも使っていただける預金と決済のサービスを具備しています。

その中でもメインターゲットとして設定したのは、従業員が5名から10名程度の会社です。

イメージとしては、社長が営業も経理も人事も、銀行とのやり取りといったバックオフィス業務全般をこなしながら経営もしている、というような会社にとって使いやすいサービスの設計を目指しました。

既存の法人向けサービスや他行のサービスと比較して、「Trunk」の最も差別化された点、あるいは強みは何でしょうか?

まず、ネット銀行さんの商品は大変素晴らしく、サービス設計時は参考にさせていただきました。。

その前提の上で、我々の差別化のポイントを申し上げると、まずメガバンクとしてこれまで培ってきたフルラインナップのサービスが挙げられます。

例えば、口座振替(引き落とし)の対応範囲です。これは収納を依頼される企業様と個別に契約を結んできた積み上げの結果であり、税金や社会保険料からカード会社や水道光熱費など、対応できる範囲の広さは強みだと考えています。

また、SMBC間の振込手数料は支店が違っても無料です。これまで約3,000万口座(法人・個人合計)をご利用いただいている顧客基盤があるため、ネット銀行よりも無料で振り込みをご利用いただける機会が多くなります。この無料のネットワークも差別化のポイントです。

引用:三井住友銀行公式サイト

利用者にとってのメリットについて

利用者である経営者にとって、導入によるメリットはどのようなものがあるでしょうか?

最短翌営業日で口座開設が可能※というスピード感にこだわりました。

これはお客様に負担をかけずに審査レベルを維持・向上させるため、1年近くかけて事務オペレーションやコンプライアンス体制を工夫してきた結果です。

申し込みフォームの入力も15〜20分程度で完了するUIを整えました。急ぎで口座が必要なお客様にもスピーディーに対応できます。

また、手数料に関しても、実際のデータでは振込全体の約4割弱が無料のSMBCネットワーク内で行われており、有料の他行宛振込と合わせると、平均して100円を切る水準の手数料でご利用いただけています。

この点もメリットだと考えております。

※最短翌営業日の開設は、取引責任者と代表者が同一であること、スマホによる本人確認認証をして、必要書類をアップロードいただくこと、当日中にマイナンバーカードによる本人確認認証や必要書類アップロードを行うこと、Web面談の予約を申込日の翌営業日に実施いただくことが条件です。

経営者の日常業務のレベルでは、具体的にどのような点でメリットを感じられるでしょうか?

今回、ユーザーインターフェースも更新しました。

携帯アプリはOliveのインターネットバンキングに近く、説明書がなくても直感的に操作できるように作っています。

これにより、社長様が出張帰りの新幹線の中や移動中の隙間時間に、残高確認などを通じて経営の見える化ができます。

一方、ブラウザ版は、大企業や中堅企業のお客さまでも十分な機能を用意しております。支払い業務の効率化に貢献できると考えています。

セキュリティについて

セキュリティ面について、具体的な対策や強みを教えてください。

昨今のフィッシング詐欺や不正利用の話題を受け、モニタリング体制を強化しています。

これはTrunk単体ではなくSMBC全体で整備しているもので、怪しい入出金があった場合には口座を凍結するなどの対応を行います。お客様自身で不正利用が疑われるアカウントの利用を停止することも可能です。

また、ログイン認証についても、従来の電子証明書方式に加え、スマートフォンを使った2要素認証を導入し、利便性とセキュリティを両立させています。

ビジネスカードとの連携について

ビジネスカード「三井住友カード ビジネスオーナーズ」との連携について、その機能や特徴を改めて教えてください。

「三井住友カード ビジネスオーナーズ」は三井住友カードの商品で、事業用利用ができるオーナー様名義のカードです。決済に応じてVポイントが貯まります。

基本の還元率は最大1%ですが、トランクの口座を引き落とし先に設定いただくと、Amazonビジネスなど、法人のビジネス利用が多い一部加盟店で還元率が2%になります。

最近はクレジットカード払いが必須のサービスも増えています。個人のカードで立て替えると後の税務処理が大変煩雑になるため、口座開設と同時にビジネスカードを申し込めるようにしました。

ポイントもお得ですし、後々の税務申告で苦労しないためにも、作っていただくメリットは大きいと考えています。

クレジットカードを持つことに抵抗がある経営者もいるかと思いますが、そういった方々へ導入を促すメッセージはありますか?

やはり経費処理は、精神的な負担が非常に大きい業務です。カードを導入すれば、その手間が大幅に削減されます。

セキュリティへの不安も権限設定などで対応可能ですし、年会費も通常カードは永年無料、ゴールドカードも条件達成で翌年以降永年無料になります。

クラウド系の業務ツールやAmazonビジネスの利用など、今やカードがあった方が圧倒的にお得で便利ですので、「やらないと損」という状況になってきているかと思います。

口座とカードをセットで作っていただくのが最もお勧めです。

Trunkの今後の展望について

すでに「Trunk」を導入されている経営者の方からはどのような声が寄せられていますか?

「三井住友銀行の口座がこんなに簡単に作れるんですね」という驚きの声をよくいただきます。

メガバンクは審査が厳しいという印象があったため、その手軽さに良い意味で驚かれているようです。

また、請求書に記載する振込先口座としてメガバンクの口座を使えることに、取引先からの信頼という面でブランド価値を感じていただいているというお声も多くいただいています。

今後の展開として、口座やカード以外の周辺サービスで何か考えられているものはありますか?

まず、請求書の機能を拡充します。多くの中小企業の社長が、請求書を片手にインターネットバンキングへ手入力している実態があります。

そこで、受け取った請求書をAI-OCRで読み取ることで、支払先、金額、期日を自動で入力し、振込予約まで完了できる機能を追加する予定です。

もう一つは、補助金に関するアドバイス機能です。補助金は重要な調達手段ですが、種類が多く、自社が対象かどうかの判断が難しいという課題があります。

そこで、チャット形式で自社に合った補助金を確認できるアプリケーションの提供を考えています。

これらのサービスは、口座やカードをより便利に使っていただくためのものですので、基本利用料は無料で提供していく予定です。最終的には、人材不足に悩む中小企業のバックオフィス業務を支える「AI財務部長」のような存在に近づいていければと考えています。

ネットサービス化によって対面での関係性が希薄になる懸念について、お客様との関係性を今後どのように発展させていきたいですか?

まず前提として、コールセンターやFAQ、そしてもちろん各支店といった、お客様をサポートする体制はしっかり準備しています。

その上で、いわゆるヒューマンタッチの濃い関係性については、人的リソースの観点から、従来通りとはいかない面もあります。

そこで、先ほど申し上げた請求書のデータ読み取りなどを通じて、将来の入出金を予測し、銀行員がべったり付かなくてもお客様自身で資金繰りを把握できるようにサポートしていきます。

蓄積されたデータや補助金の相談履歴などを基に、AIがこれまでの金融マンに近い役割を担い、お客様をサポートできるようなサービスを目指していきたいと考えています。

引用:三井住友銀行公式サイト

SHARE

関連記事

-

2025年10月06日(月)

権利ばかり主張するモンスター社員にはどう対応したらいい?問題社員の具体的な対策を解説!

- コラム

-

2025年10月28日(火)

【インタビュー】目指すは「AI財務部長」|三井住友銀行の新サービス「Trunk」の全貌とは?

- コラム

-

2025年07月31日(木)

AIは仕事で使っても問題ない?業務での活用事例と注意点・困った時の対処法を解説

- コラム

-

2025年05月28日(水)

BtoBマーケティングの要「リード獲得」の方法を解説!オフライン・オンライン施策の違いとは?

- コラム

-

2025年02月16日(日)

社長が「やるべき仕事」と「よくある悩み」とは?社長の業務効率化を実現するサービス5選を解説

- コラム

-

2024年10月24日(木)

すぐに実践できる「経費削減」!会社のキャッシュフローを改善する目的と方法を解説!

- コラム

おすすめサービス

- 【2026年最新】受付システムのおすすめ比較10選!機能別・業種別に最適なシステムの選び方

- 一覧へ戻る

- 【2026年最新】議事録作成アプリ・システムのおすすめ比較10選!議事録のAI生成ができるシステムは?

ダウンロード候補に

追加しました!

削除しました