お役立ちガイド

| PR |

この記事では、個人事業主がビジネスカードを持つべき理由や、おすすめのビジネスカードを紹介しています。

事業経費をビジネスカードで支払うと経費管理が楽になり、万一税務調査が入っても安心です。

また、会食に使えるレストランを割引で利用できるなど、「ビジネスシーンで使える特典」が多い点もビジネスカードの特徴です。

個人事業主が使えないビジネスカードもあるため、カードの選び方や利用上の注意点を理解して、賢くビジネスカードを利用しましょう。

- 個人事業主におすすめのビジネスカード

- 個人事業主がビジネスカードを使った方が良い理由

- 個人事業主用ビジネスカードの選び方

- 個人事業主用のビジネスカードを使うときの注意点

【著者】新谷哲 WizBiz株式会社 代表取締役社長

経歴

|

個人事業主におすすめのビジネスカード15選

個人事業主であれば、まずは年会費無料のビジネスカードで十分事業に対応することができるでしょう。

- 三井住友カード ビジネスオーナーズ

入会費・年会費永年無料で開業後すぐ申し込める - JCB Biz One 一般

入会費・年会費永年無料で安心安全のJCBブランド - セゾンコバルト・ビジネス・アメックス

年会費無料で持てるアメックスブランドのカード

三井住友カード ビジネスオーナーズ

| 申込条件 | 満18歳以上(高校生は除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 永年無料 |

| 追加カード年会費 | 永年無料 |

| 追加カード発行枚数 | 18枚まで |

| ETCカード※1 | 無料 |

| 利用可能枠※2 | 最大500万円 |

| ポイント付与率※3 | 0.5%〜1.5% |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス一括払い |

| 申込必要書類※4 | 本人確認書類 銀行口座 |

| 発行スピード※5 | 最短3営業日 約1週間でカード到着 |

| 国際ブランド | Visa Mastercard |

三井住友カード ビジネスオーナーズはビジネスカードには珍しく、入会費・年会費が一切かからないカードです。

確定申告書などの提出は不要で、免許証などの本人確認書類を提出すれば審査を進めてくれます。

一回払いの他に分割払い・リボ払いなど個人用クレジットカードと同じような機能を使うことができるため、特にフリーランス・個人事業主のような方におすすめのクレジットカードとなっています。

また、個人カードにはない請求書支払い代行サービスは、取引先への振り込みを限度額内審査不要・利用額の3%の手数料でカード払いに変更することができ、支払いを先延ばしにすることもできます。

対象となる個人用の三井住友カードも持っている方は還元率1.5%まで上がるので、普段から三井カードを使っている個人事業主は「三井住友カード ビジネスオーナーズ」がおすすめです。

三井住友カード ビジネスオーナーズについての注釈

※1:発行費・年会費無料

※2:所定の審査あり

※3:対象の個人カードと2枚持ち条件をクリアし、対象の利用をした場合

※4:法人代表者は法人口座、個人事業主は個人口座・個人名または屋号名口座

※5:金融機関サイトで口座振替設定が完了しなかった場合、書面による手続きが必要。 書面の場合は1ヵ月程度時間がかかる

JCB Biz One 一般カード

| 申込条件 | 法人代表者 または個人事業主 ※カード使用者は18歳以上の方が対象 |

|---|---|

| 本カード年会費 | 永年無料 |

| 追加カード年会費 | ー |

| 追加カード発行枚数 | ー |

| ETCカード | 無料 |

| 利用枠 | ~500万円※1 |

| ポイント還元率 | 1.0%~10.5% |

| 支払い方法 | 詳細は公式サイトをご確認ください |

| 必要書類 | モバイル即時入会サービスは支払い口座設定が必要 郵送申し込みは本人確認書類が必要 |

| 発行スピード | 個人口座に限りネット申込み最短5分でカード番号発行※2 通常郵送入会:2~3週間。ただし、個人名義口座でオンライン口座設定の場合は通常1週間程度の場合あり。 |

| 国際ブランド | JCB |

JCB Biz Oneの一般カードは入会費無料、年会費も永年無料で持てる、フリーランスに特化したビジネスカードです。

午前9時〜午後8時の間に申し込めばオンライン上で最短5分で審査が完了し、MyJCBアプリ上でカード番号や3桁のCVCが表示されるので、すぐに利用することができます。

追加カードの発行はできませんが、フリーランス・個人事業主の方であれば1枚のビジネスカードで十分でしょう。

>>公式サイトで今すぐ申込(無料)

※1所定の審査あり

※2モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※2モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カード

| 申込条件 | 満18歳以上(学生を除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 最大9枚まで |

| ETCカード | 無料 最大5枚まで発行可能 |

| 利用枠 | 30万~500万円 |

| ポイント還元率 | 基本ポイント0.1% 特定の加盟店4倍 海外利用2倍 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス(一括・2回) |

| 必要書類 | オンライン口座登録が本人確認になる(一部設定できない金融機関あり) 口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | オンライン口座登録が完了した場合最短3営業日 |

| 国際ブランド | AMEX |

セゾンコバルト・ビジネス・アメックスは、個人カードでも人気のあるセゾンアメックスのビジネスカードです。

入会費・年会費無料で利用することができ、追加カードを発行した場合もそれらの発行費・年会費は無料です。

AWS、Xserver、モノタロウ、クラウドワークスなど、個人事業主でもビジネスシーンでよく利用するサービスでは、カード利用時に貯まる永久不滅ポイントが4倍になります。

引き落とし口座に法人口座も指定できるので、途中で法人成りしてもそのままカードを使い続けることができる点も大きなメリットです。

また、セゾンコバルト・ビジネス・アメックスを利用していると、「セゾンビジネスサポートローン」といういわゆるビジネスローンの形で融資を受けることができます。

審査はありますが、最大950万円の融資を受けることができるサービスは個人事業主にとって大きな安心材料になります。

>>公式サイトで今すぐ申込(無料)

ライフカード ビジネスライトプラス スタンダード

| 申込条件 | 法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 永年無料 |

| 追加カード年会費 | 永年無料 |

| 追加カード発行枚数 | 最大発行3枚 |

| ETCカード | 初年度年会費無料 次年度1,100円(税込) |

| 利用枠 | 最大500万円 |

| ポイント還元率 | 0.5% |

| 支払い方法 | 1回払い 分割払い リボ払い ※あとリボには対応していない |

| 必要書類 | 本人確認資料 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | VISA Mastercard JCB |

「ライフカードビジネスライトプラス」は特に個人事業主・フリーランスにおすすめのビジネスカードで、スタンダードカードなら年会費は永年無料で利用することができます。

確定申告書などの財務書類は不要で、本人の確認書類と本人名義の口座があればすぐに申し込みができます。

国際ブランドはVisa、Mastercard、JCBから選択することができるため、好みやビジネスシーンでの用途に合わせて選択しましょう。

また、ライフカード提携弁護士への法律相談が1時間無料でできるサービスもあり、顧問弁護士を雇いづらい個人事業主の方には心強いサービスとなっています。

>>公式サイトで今すぐ申込(無料)

マネーフォワード ビジネスカード

| 申込条件 | 法人 個人事業主 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 無制限 ※マネーフォワード側の判断で制限される場合もあり ※リアルカードの追加発行には手数料がかかる |

| ETCカード | ー |

| 利用枠 | 原則500万円 ※利用状況に合わせてチャージ式で限度額を増やせる |

| ポイント還元率 | 1%〜3% ※還元率が異なるものや一部対象外のものがある |

| 支払い方法 | 1回払い・2回払い |

| 必要書類 | マネーフォワードID 本人確認書類 |

| 発行スピード | 約1週間前後 |

| 国際ブランド | Visa |

マネーフォワードクラウド会計と連携させれば、カードを利用すれば即時にデータが反映されるため収支管理の手間が削減でき、とても便利です。

マネーフォワードで経費管理をしている個人事業主・フリーランスの方にはマネーフォワード ビジネスカードがおすすめです。

個人事業主が頻繁に使う機能ではないかもしれませんが、追加のバーチャルカードを無制限に発行でき、支払い先ごとにカードを使い分けることができます。

スマホから証憑の添付が可能なため、領収書の管理も楽になり、煩わしい確定申告作業もかなり楽になります。

>>公式サイトで今すぐ申込(無料)

Airカード

| 申込条件 | 法人または個人事業主 カード使用者は18歳以上が対象 |

|---|---|

| 本カード年会費 | 5,500円(税込) |

| 追加カード年会費 | 3,300円(税込) |

| 追加カード発行枚数 | 入会時は3枚まで 4枚目以降は所定の手続き必要 |

| ETCカード | 無料 |

| 利用枠 | 10万~最大500万円 ※入会時は100万円までが上限 |

| ポイント還元率 | 1.5% ※還元率が異なるものや一部対象外のものがある |

| 支払い方法 | 1回払い・2回払い |

| 必要書類 | 本人確認 申込時AirID登録必要 |

| 発行スピード | 約3週間前後 |

| 国際ブランド | JCB |

一般的にビジネスカードはポイント還元率は0.5%など低めに設定されていることが多いですが、Airカードは通常のポイント還元率が1.5%ととても高くなっている点が大きなポイントです。

弥生、freee会計、マネーフォーワードクラウド、会計王などの会計ソフトと連携できる点も確定申告時に作業が楽になり便利です。

リクルートのPOSレジ「Airレジ」を利用している場合、店の収支管理を自動で行ってくれるため、飲食店などを営んでいる個人事業主の方におすすめのビジネスカードです。

年会費は本会員5,500円、追加カードは3,300円かかりますが事業用の経費として計上できるためそこまで気にはならないでしょう。

>>公式サイトで今すぐ申込(無料)

freee Mastercard

| 申込条件 | 法人 個人事業主 |

|---|---|

| 本カード年会費 | 無料 |

| 追加カード年会費 | 無料 |

| 追加カード発行枚数 | 3枚まで ※法人用のワイドなら最大999枚まで |

| ETCカード | ー |

| 利用枠 | 10〜500万円 ※所定の審査あり |

| ポイント還元率 | ー |

| 支払い方法 | 1回払い・2回払い 分割払い・リボ払い |

| 必要書類 | 本人確認書類 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | Mastercard |

freee Mastercardは大手会計ソフトfreeeのビジネスカードで、freee会計と連携させることで未確定明細の取得が可能になり経理作業の手間を省くことができます。

申し込みには確定申告書などは不要で、本人確認書類のみで審査をしてくれます。

開業すぐの個人事業主でも柔軟に審査をしてくれるため、他のビジネスカードを発行できなかった方でもfreee Mastercardなら発行できたという事例もあります。

freeeオリジナルの特典として「freee会計の割引クーポン」「モノタロウの割引クーポン」「所定の弁護士法人・税理士・社労士への相談が1回無料」などがあり、個人事業主にとっては非常に手厚いサービスといえます。

>>公式サイトで今すぐ申込(無料)

三井住友カード ビジネスオーナーズ ゴールド

| 申込条件 | 満18歳以上(高校生を除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費※1 | 5,500円(税込) 年間100万円のご利用で翌年以降の年会費永年無料 |

| 追加カード年会費 | 永年無料 |

| 追加カード発行枚数 | 18枚まで |

| ETCカード※2 | 発行費:無料 年会費:550円(税込) |

| 利用枠※3 | 最大500万円 |

| ポイント付与率※4 | 0.5%〜2.0% ※対象の三井住友カードで条件達成し、対象の利用をすることが条件 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス一括払い |

| 申込必要書類※5 | 本人確認書類 銀行口座 |

| 発行スピード※6 | 最短3営業日 約1週間でカード到着 |

| 国際ブランド | Visa Mastercard |

「三井住友カード ビジネスオーナーズ ゴールド」は、確定申告書の提出不要でWeb申し込みができる個人事業主向けのゴールドカードです。

年会費は税込5,500円かかりますが、年間の利用金額が100万円以上に達すれば翌年以降の年会費が永年無料になります。

ゴールドカードならではの特典として旅行傷害保険や、空港ラウンジサービスなどが付帯しているため、飛行機での出張が多い個人事業主には特におすすめです。

個人向けの三井住友カードを持っている方は、利用可能枠が合算される点については注意が必要です。

三井住友カード ビジネスオーナーズ ゴールドについての注釈

※1:年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ず確認してください

※2:発行費・年会費無料

※3:所定の審査あり

※4:対象の個人カードと2枚持ち条件をクリアし、対象の利用をした場合

※5:法人代表者は法人口座、個人事業主は個人口座・個人名または屋号名口座

※6:金融機関サイトで口座振替設定が完了しなかった場合、書面による手続きが必要。 書面の場合は1ヵ月程度時間がかかる

JCB Biz One ゴールド

| 申込条件 | 法人代表者または個人事業主 ※カード使用者は20歳以上の方が対象 |

|---|---|

| 本カード年会費 | 5,500円(税込) 初年度無料 年間100万円利用で翌年度無料 |

| 追加カード年会費 | ー |

| 追加カード発行枚数 | ー |

| ETCカード | 無料 |

| 利用枠 | ~500万円※1 |

| ポイント還元率 | 1.0%~10.5% |

| 支払い方法 | 詳細は公式サイトをご確認ください |

| 必要書類 | モバイル即時入会サービスは支払い口座設定が必要 郵送申し込みは本人確認書類が必要 |

| 発行スピード | 個人口座に限りネット申込み最短5分でカード番号発行※ 通常郵送入会:2~3週間。ただし、個人名義口座でオンライン口座設定の場合は通常1週間程度の場合あり。 |

| 国際ブランド | JCB |

※1:所定の審査あり

JCB Biz Oneは個人事業主・フリーランスに特化したビジネスカードで、本人確認書類の提出だけで最短5分で発行ができます。

一部利用分を除いて年間100万円以上利用すれば、翌年度の年会費が無料になります。

JCB Biz One ゴールドは初年度が無料なので、毎年コンスタントに100万円を利用する方であればこちらのゴールドカードがおすすめです。

優良医療機関の人間ドックを優待料金で利用することができるため、健康診断を受ける機会が少ない個人事業主・フリーランスの方には嬉しいサービスでしょう。

>>公式サイトで今すぐ申込(無料)

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

| 申込条件 | 満18歳以上(学生を除く)の法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 初年度無料 次年度より22,000円(税込) |

| 追加カード年会費 | 年会費 3,300円(税込) 本カード同時申込みで初年度無料 |

| 追加カード発行枚数 | 最大9枚まで |

| ETCカード | 無料 最大5枚まで発行可能 |

| 利用枠 | 5万~1000万円 |

| ポイント還元率※ | 基本ポイント0.1% 海外利用2倍 |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス(一括・2回) |

| 必要書類 | オンライン口座登録が本人確認になる(一部設定できない金融機関あり) 口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | オンライン口座登録が完了した場合最短3営業日 |

| 国際ブランド | AMEX |

セゾンプラチナ・ビジネス・アメックスは年会費が22,000円と比較的高額で、事業規模が大きくなってきた個人事業主・フリーランスの方におすすめなビジネスカードです。

年会費は22,000円(税込)ですが初年度の年会費は無料になるため、まずはプラチナカードのサービス・特典を知ってみたいという方にもおすすめです。

ただし短期解約をしてしまうと、個人カードを含め他のクレジットカードやローンの審査が通りづらくなることもあるため、入会からすぐの解約は推奨はできません。

ワンランク下のセゾンコバルト・ビジネス・アメックスと同じく、確定申告書の提出は不要で個人の与信で審査をしてくれます。

個人事業主として事業規模を拡大し、法人成りをする予定のある方にもおすすめの1枚となっています。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードについての注釈

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

ライフカード ビジネスライトプラス ゴールド

| 申込条件 | 法人代表者 個人事業主 |

|---|---|

| 本カード年会費 | 2,200円(税込) 初年度無料 |

| 追加カード年会費 | 2,200円(税込) 初年度無料 |

| 追加カード発行枚数 | 最大発行3枚 |

| ETCカード | 初年度年会費無料 次年度1,100円(税込) |

| 利用枠 | 最大500万円 |

| ポイント還元率 | 0.5% |

| 支払い方法 | 1回払い 分割払い リボ払い ※あとリボには対応していない |

| 必要書類 | 本人確認資料 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | VISA Mastercard JCB |

「ライフカード ビジネスライトプラス ゴールド」は年会費2,200円で利用できるビジネスカードで、ゴールドカードの中では比較的年会費が安い方です。

確定申告書などの提出は不要で、さらに初年度は年会費が無料になるため、開業したてでコストをできるだけ抑えたい個人事業主の方に特におすすめです。

弁護士への無料相談サービスやVisa・Mastercardそれぞれのビジネス特典を利用できる上、ゴールドカードなら空港ラウンジサービスや海外・国内旅行傷害保険が付帯しています。

>>公式サイトで今すぐ申込(無料)

freee Mastercard ゴールド

| 申込条件 | 法人 個人事業主 |

|---|---|

| 本カード年会費 | 2,200円(税込) 初年度無料 |

| 追加カード年会費 | 2,200円(税込) 初年度無料 |

| 追加カード発行枚数 | 3枚まで ※法人用のワイドなら最大999枚まで |

| ETCカード | 1枚まで発行可能 |

| 利用枠 | 10〜500万円 ※所定の審査あり |

| ポイント還元率 | 0.5% |

| 支払い方法 | 1回払い・2回払い 分割払い・リボ払い |

| 必要書類 | 本人確認書類 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | Mastercard |

freee Mastercard ゴールドはライフカードとfreeeが提携して発行しているゴールドランクのビジネスカードです。

ライフカードが発行している「ライフカード ビジネスライトプラス ゴールド」とほぼ同じスペックです。

そのため、freeeを利用している個人事業主は「freee Mastercard ゴールド」を、それ以外の方は「ライフカード ビジネスライトプラス ゴールド」を利用すると良いでしょう。

freeeと連携すれば、経理作業の効率化だけでなく、最低限度額の審査で有利になり、発行から短期間でカードの限度額をアップさせることも可能になります。

>>公式サイトで今すぐ申込(無料)

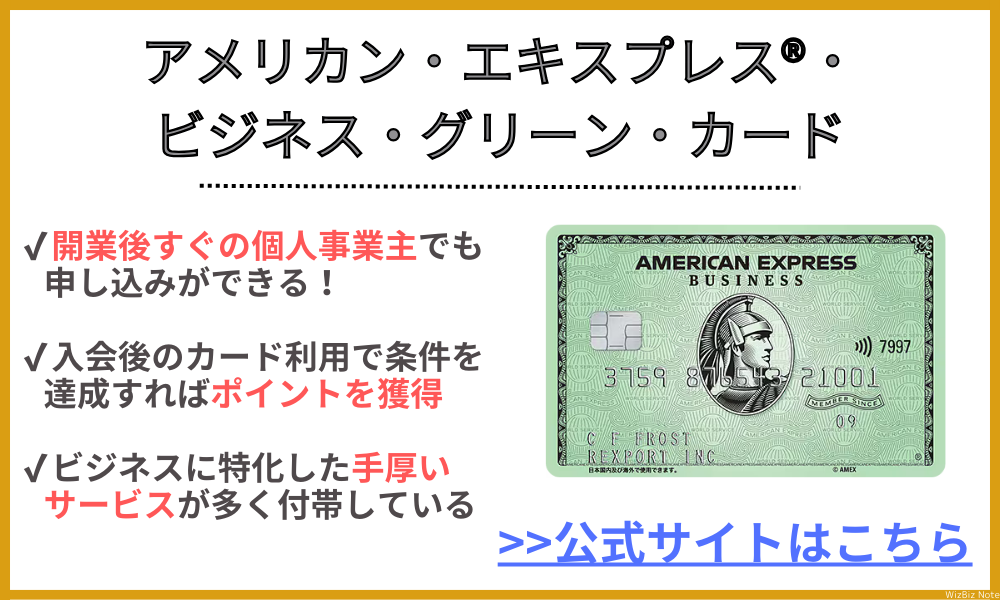

アメリカン・エキスプレス®・ビジネス・グリーン・カード

| 申込条件 | 法人代表者 個人事業主 専門職 有資格者 フリーランスなど個人単位申込み可能 |

|---|---|

| 本カード年会費 | 13,200円(税込) |

| 追加カード年会費 | 6,600円(税込) |

| 追加カード発行枚数 | 制限なし |

| ETCカード | 無料 本会員20枚まで 追加カード1人対し1枚 |

| 利用枠 | 一律の制限なし 利用状況により変動あり |

| ポイント還元率 | 0.50% |

| 支払い方法 | 1回払い ※あとからリボ・分割払いに変更可能 ※追加カードは本会員が手続きする必要あり |

| 必要書類 | オンライン口座登録が本人確認になる ※一部設定できない金融機関あり ※口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | 約5週間 |

| 国際ブランド | AMEX |

アメックス・ビジネス・グリーンはアメリカンエキスプレスが直接発行するプロパーカードになります。

アメックスのプロパービジネスカードの中では一番下のランクですが、年会費は税込で13,200円と比較的高いといえます。

その分、空港ラウンジサービス、旅行傷害保険、ショッピングプロテクションなどが充実しているため、飛行機利用が多い個人事業主の方ならサービスを十分に利用することができるでしょう。

開業後すぐの個人事業主でも申し込むことができ、初期費用など様々な支払いにクレジットカードを利用することができます。

>>公式サイトで今すぐ申込(無料)

三井住友ビジネスプラチナカード for Owners

| 申込条件 | 満30歳以上の法人代表者 個人事業主の |

|---|---|

| 本カード年会費 | 55,000円(税込) |

| 追加カード年会費※1 | 5,500円(税込) |

| 追加カード発行枚数 | 18枚まで |

| ETCカード※2 | 無料 |

| 利用枠※3 | 原則200万円~ |

| ポイント付与率※4 | 0.5%~ |

| 支払い方法 | 1回払い リボ払い 分割払い 2回払い ボーナス一括払い |

| 申込必要書類※5 | 本人確認書類 銀行口座 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | Visa Mastercard |

三井住友ビジネスプラチナカード for Ownersは、満30歳以上の個人事業主が利用できるプラチナランクのビジネスカードです。

最大1億円の旅行傷害保険や、上位の空港ラウンジを利用できるプライオリティ・パスが付帯しており、日常的に海外を飛び回るビジネスパーソンにおすすめのビジネスカードといえます。

厳選されたレストランを優待価格で利用できる「ダイニング by 招待日和」サービスも付帯しており、会食などで利用することができます。

カード利用枠は原則200万円以上と大きいことも特徴で、事業規模が大きくなった個人事業主には使いやすいカードでしょう。

三井住友ビジネスプラチナカード for Ownersについての注釈

※1:パートナー会員1名につき

※2:発行費・年会費無料

※3:所定の審査あり

※4:「ココイコ!」「ポイントUPモール」などの利用でお得に貯められる

※5:法人代表者は法人口座、個人事業主は個人口座・個人名または屋号名口座

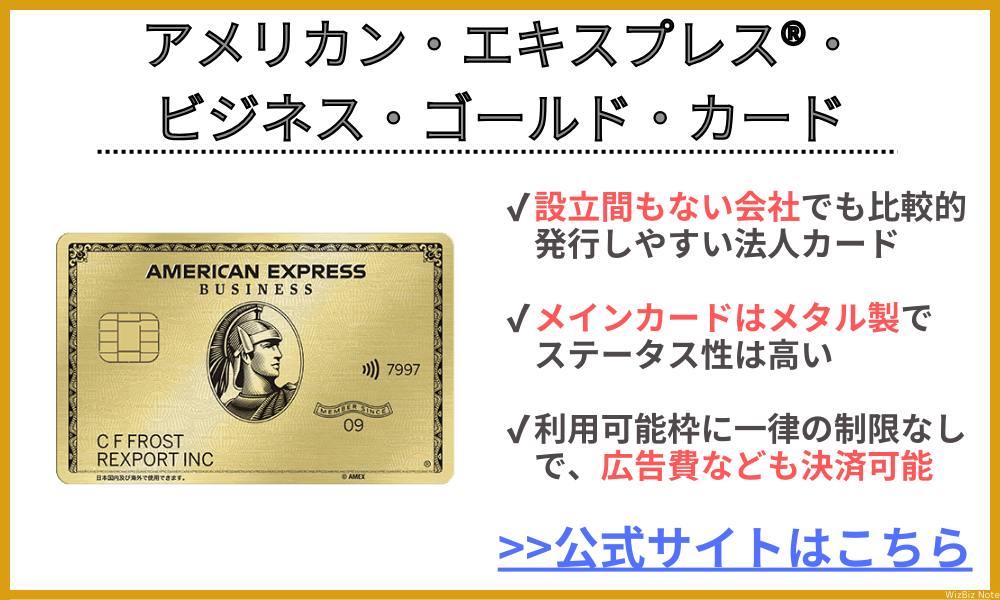

アメリカン・エキスプレス®・ビジネス・ゴールド・カード

| 申込条件 | 法人代表者 個人事業主 専門職 有資格者 フリーランスなど個人単位申込み可能 |

|---|---|

| 本カード年会費 | 36,300円(税込) |

| 追加カード年会費 | 13,200円(税込) |

| 追加カード発行枚数 | 制限なし |

| ETCカード | 無料 本会員20枚まで 追加カード1人対し1枚 |

| 利用枠 | 一律の制限なし 利用状況により変動あり |

| ポイント還元率 | 0.50% |

| 支払い方法 | 1回払い ※あとからリボ・分割払いに変更可能 ※追加カードは本会員が手続きする必要あり |

| 必要書類 | オンライン口座登録が本人確認になる ※一部設定できない金融機関あり ※口座登録が完了しなかった場合本人限定郵便受取りに写真付き公的証明書が必要 |

| 発行スピード | 約5週間 |

| 国際ブランド | AMEX |

アメックス・ビジネス・ゴールドは開業後すぐの個人事業主でも発行することができ、様々なビジネスシーンで利用できる特典・サービスが充実しているビジネスカードです。

メインカードは高級感のあるメタル製のカードで、会食などのビジネスシーンで出しても恥ずかしくないカード券面といえます。

メタルカードは一部の端末で利用できないことがありますが、プラスチック製のセカンドカードを無料で発行できます。

こちらは追加カードではなく、本人専用のセカンドカードなので年会費はかかりません。

ビジネス関連の優待サービスも充実しており、クラウド会計サービスとAPI連携で業務効率化や経営分析ツールとしても使えます。

ある程度規模の大きい個人事業主や、高所得者層をターゲットにビジネスをしているフリーランスの方などにはおすすめのビジネスカードです。

>>公式サイトで今すぐ申込(無料)

個人事業主が専用のクレジットカード(ビジネスカード)を使った方が良い理由

を使った方が良い理由.png)

個人事業主は個人用のクレジットカードを使うことも可能ですが、事業費の決済に使うなら専用のビジネスカードを作るのがおすすめです。

- 経費を管理しやすくなり確定申告作業も楽になる

- 支払い方法を一つにまとめられる

- ビジネスカードの年会費を経費にできる

- 事業のキャッシュフローがわかりやすくなる

- 税務調査が入ってもビジネスカードの明細を見せることで説明しやすくなる

ビジネスカード=法人専用の法人カードというわけではありません。個人事業主が申し込めるビジネスカードも存在します。

個人事業主やフリーランスが仕事用の経費を支払うときは、個人用ではなくビジネス用のカードを使うのがおすすめです。

経費を管理しやすくなり確定申告作業も楽になる

事業で必要な経費をクレジットカードで決済すると、クレジットカード明細に「いつ・どこで・いくら使ったか?」が記録されるため、確定申告作業も楽になります。

領収証が発行されない経費も、クレジットカードの利用明細があれば、支払証明として利用できるでしょう。

2024年1月1日から完全義務化された「電子帳簿保存制度」では、個人事業主であっても領収書などの書類をデータで保存することが定められています。

事業費専用のクレジットカードを使えば、事業費の取引データの保存も簡単です。

※消費税申告で仕入額控除を受けるためには、別途領収証が必要となる場合があります。詳しくは最寄りの税務署へ確認しましょう。

参考:国税庁「クレジットカード会社からの請求明細書」

【電子帳簿保存法の内容】

電子取引データ保存【法人・個人事業者は対応が必要です】

申告所得税・法人税に関して帳簿・書類の保存義務が課されている者は、注文書・契約書・送り状・領収書・見積書・請求書などに相当する電子データをやりとりした場合には、その電子データ(電子取引データ)を保存しなければなりません。

日々の支払いを「現金払い」や「銀行振込」など、さまざまな決済方法で行っていると経費の計上漏れにもつながります。

支払いを事業費用のクレジットカードにまとめておけば経費の管理がしやすくなり、計上ミスも少なくなるでしょう。

また、ビジネスカードと提携している会計ソフトを使ってカードの明細データを取り込めば、経費計上の手間も省けるためおすすめです。

支払い方法を一つにまとめることができる

クレジットカードはさまざまな支払いに対応しているため、支払い方法を一つにまとめられるメリットがあります。

クレジットカードはネットショッピングや店舗での支払いだけでなく、通信料、保険料、公共料金など毎月発生する経費の支払いにも使えます。

ビジネスカードなら、請求書を受け取って振込支払をしているケースでも、クレジットカード払いに切り替えることも可能です。

一方、カードを使わずに「A社への支払いは現金で」「B社への支払いは銀行振込で」と分けていると、支払い方法もバラバラで経費精算の手間もかかるでしょう。

場合によっては多忙により支払いを忘れてしまうかもしれません。

クレジットカードは、経費を一元管理し、余計な手間やミスを避けたい個人事業主に向いている決済方法といえます。

ビジネスカードの年会費を経費にできる

ビジネスカードのなかには年会費がかかるものもありますが、この年会費は経費にできます。

ビジネスカードは、事業で必要な物品を購入したり、経費を支払ったりする目的で所有します。

そのため、ビジネスカードに必要な年会費は会計上の「費用」にあたるため、経費として扱っても問題ありません。

一方、代表者が使っている個人用クレジットカードの年会費は、経費にできない可能性があります。

経費にできたとしても、カード利用額のうち「何%を事業費で使ったか?」を按分し、年会費も個人用と事業用で分ける必要があるため、計算が複雑です。

事業費用の決済は、ビジネスカードなど専用のカードにまとめるのがおすすめです

事業のキャッシュフローがわかりやすくなる

事業の支払いをクレジットカードにまとめると、事業のキャッシュフローがわかりやすくなります。

「キャッシュフロー」とは、入ってくる現金と出ていく現金の流れのことです。

事務所の家賃や通信費、光熱費の引落日がバラバラだと経費の管理が煩雑になります。

これらの経費の支払をカード払いにまとめると支払日が1日で済むため、キャッシュフローが見えやすくなるのです。

キャッシュフローの把握は、事業運営を健全に行うために必要です。

お金の流れがわかっていないと資金繰りに行き詰まることもあり、最悪のケースでは事業が破綻することにつながります。

「入金は請求書や銀行入金履歴」で一元管理し、「出金はクレジットカードで一元管理する」と、わかりやすく管理しておけば、経営状況も把握しやすくなるでしょう。

税務調査が入った時もビジネスカードの明細を見せることで説明しやすくなる

経費の支払いをビジネスカード払いにまとめると、利用明細で経費を一覧で確認できるようになるため、税務調査でも説明がしやすくなります。

税務調査が入ったときは、取引を証明する重要な書類「証憑書類」を提出すると説明がしやすいです。

利用明細と紐づけして、すぐに必要な領収書を取り出せる状態にしておけば、税務署の心象も良くなるでしょう。

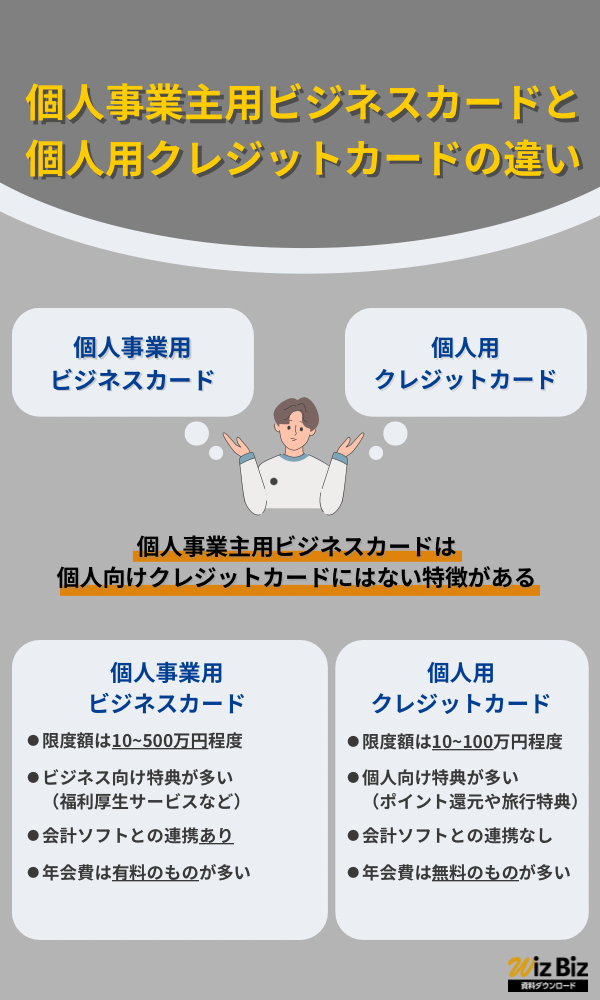

個人事業主用ビジネスカードと個人用クレジットカードの違い

個人事業主用ビジネスカードは、「利用限度額が大きい」「ビジネスシーンに特化した特典が多い」など、個人向けクレジットカードにはない特徴があります。

| 事業用ビジネスカード | 個人用クレジットカード | |

|---|---|---|

| 限度額 | 10~500万円程度 | 10~100万円程度 |

| 特典 | ビジネス向け特典が多い ※福利厚生サービスなど |

個人向け特典が多い ※ポイント還元や旅行特典など |

| 会計ソフトとの連携 | あり | なし |

| 審査通過難易度 | 開業したてでも通過できることが多い | 個人の信用力が高ければ審査通過は可能 |

| 年会費 | 有料のものが多い | 無料のものが多い |

ビジネスカードは個人カードに比べて限度額が大きい場合が多い

ビジネスカードと個人用クレジットカードとでは、利用限度額に大きな違いがあります。

一般的に個人用クレジットカードよりビジネスカードのほうが、利用限度額が大きい傾向があります。

利用限度額の目安は、個人カードが10~100万円であるのに対し、ビジネスカードの多くは利用限度額が10~500万と余裕ある設定になっているのが特徴です。

事業費用の決済においては「仕入代金の支払い」や「出張費や接待費の支払い」など、比較的高額が決済されることも多いため、ビジネスカードの利用限度額は高めに設定されています。

ビジネスカードにはビジネスシーンに特化した特典が多い

ビジネスカードの多くは、ビジネスシーンに特化した特典を用意しています。

- 会計ソフトが優待価格で利用できる

- 助成金や補助金申請のサポート

- 資金調達支援

- 請求書の支払いをカード決済にできる「請求書払い代行サービス」

- 健康診断やジムの優待などの福利厚生代行サービス

ちなみに、上記の特典のなかでは「請求書支払代行サービス」が個人事業主におすすめです。

請求書支払代行サービスとは、請求書支払をクレジットカード支払に替えられるサービスのことです。

通常、取引先から請求書を受け取ると、翌月末など決められた支払期日に現金を振り込む必要があります。

一方、クレジットカードの請求書支払代行サービスを使えば、振込ではなくクレジットカードで決済できるのです。

請求書支払代行サービスは、カード決済日まで現金を手元に置くことができるため、キャッシュフロー改善にも役立ちます。

参考:

NEOBANK 住信SBIネット銀行「助成金・補助金支援 | 法人のお客さま」

NEOBANK 住信SBIネット銀行「資金調達支援サービス | 法人のお客さま」

三井住友カード「請求書支払い代行サービス」

ビジネスカードは会計ソフトと連携できる

会計ソフトとの連携が可能である点も、ビジネスカードの大きなメリットの一つです。

クレジットカードの利用明細を会計ソフトに取り込めば、勘定科目が自動的に割り振られて帳簿に反映されるため仕訳の手間が省けます。

利用日・金額・利用先の入力ミスも防止できるため、信頼性の高い帳簿作成が可能です。

例えば、三井住友のビジネスカードの場合下記の会計ソフトとの連携が可能です。

- 楽楽精算

- 経費キャッシュレス

- メジャーフロー ジー ケイヒ

- 経費BANK

一方、会計ソフトとの連携ができないクレジットカードだと、領収証や明細をもとに1件1件仕訳帳などに手入力しなければいけません。

手入力だとミスも起こりますし、税務申告時に「過少申告」や「過大申告」をするリスクも発生します。

事業費用にクレジットカードを使うなら、会計ソフトとの連携ができるビジネスカードを使いましょう。

ビジネスカードは開業したてでも審査に通る場合が多い

個人事業主対象のビジネスカードは個人の信用情報や返済能力を審査するため、事業実績が少なくても審査に通る可能性があります。

一方、法人化していないと申し込めないビジネスカードの場合、カード会社によっては事業業績や財務状況が審査される可能性があります。

個人事業主がクレジットカードを作る際は、法人向けカードは避け、「個人事業主利用可」としているカードを選びましょう。

ビジネスカードは年会費が多少かかる場合もある

ビジネスカードは多くの場合、年会費がかかります。

一方、楽天カードや三井住友カードなど個人向けクレジットカードのほとんどは年会費が無料です。

ただ、ビジネスカードにはビジネス向けの特典が用意されているため、使い方次第では年会費を上回るメリットも受けられます。

例えば、個人事業主でも入会可能な楽天ビジネスカードは年会費が2,200円(税込み)、楽天プレミアムカードは11,000円(税込)が必要です。

しかし、下記のようなビジネスサービスが利用できるため、使い方によっては年会費以上のメリットがあるでしょう。

- Googleワークスペースの優待利用

- ビジネス向けGoogleアプリケーションの優待利用

- セキュリティソフトを最⼤50%OFF

- 販促チラシの割引

- マネーフォワードクラウドの会計‧確定申告サポートを3ヵ⽉無料

ビジネスカードは、年会費とサービス内容のバランスを考慮して選びましょう。

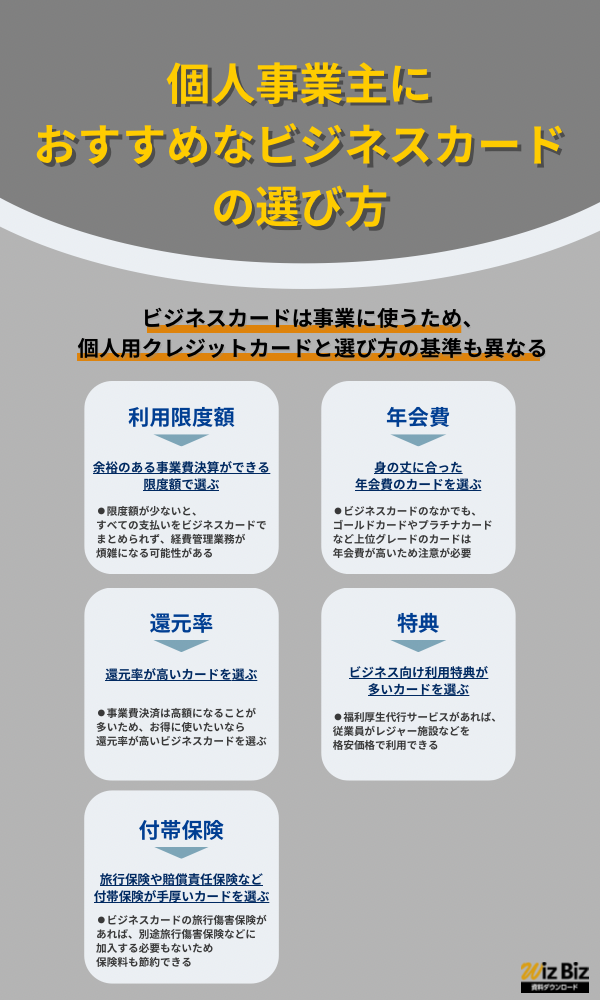

個人事業主におすすめなビジネスカードの選び方

ビジネスカードは事業に使うため、個人用クレジットカードと選び方の基準も異なります。

自身の事業内容にもよりますが、自分に合ったビジネスカードを選ぶ際は、下記の基準で選ぶと良いでしょう。

- 利用限度額

……余裕のある事業費決済ができる限度額で選ぶ - 年会費

……身の丈に合った年会費のカードを選ぶ - 還元率

……還元率が高いカードを選ぶ - 特典

……ビジネス向け利用特典が多いカードを選ぶ - 付帯保険

……旅行保険や賠償責任保険など付帯保険が手厚いカードを選ぶ

事業に必要な分だけ限度額があるビジネスカードを選ぶ

ビジネスカードを選ぶときは、「毎月必要な事業費を決済できるだけの限度額があるか?」を確認しましょう。

限度額が少ないと、すべての支払いをビジネスカードでまとめられず、経費管理業務が煩雑になる可能性があります。

個人事業主でも入会できるビジネスカードを比較すると、下記のようにカードごとで利用限度額が異なります。

仕入れ代金など高額決済をする可能性が高いなら、できるだけ余裕のある利用限度額が設定されているカードを選びましょう。

| ビジネスカード名 | 利用限度額 |

|---|---|

| 三井住友カード ビジネスオーナーズ 一般カード |

500万円 |

| 三井住友カード ビジネスオーナーズ ゴールドカード |

500万円 |

| JCB Biz One 一般カード |

500万円 ※所定の審査あり |

| JCB Biz One ゴールドカード |

500万円 ※所定の審査あり |

| セゾンコバルト・ ビジネス・アメックス |

500万円 |

| ライフカード ビジネスライトプラス |

500万円 |

年会費が予算内のビジネスカードを選ぶ

事業に必要な経費を予算化しているなら、年会費が経費予算を超えないよう注意しましょう。

ビジネスカードは年会費が高いほど、充実したサービスを提供している傾向があります。

しかし、サービスを重視しすぎて、身の丈に合わない高額の年会費がかかるビジネスカードを使うと、経費も無駄になってしまいます。

ビジネスカードのなかでも、ゴールドカードやプラチナカードなど上位グレードのカードは年会費が高いため注意が必要です。

| ビジネスカード名 | 年会費 |

|---|---|

| 三井住友カード ビジネスオーナーズ |

永年無料 |

| 三井住友カード ビジネスオーナーズ ゴールド |

5,500円 |

| JCB Biz One 一般カード |

永年無料 |

| JCB Biz One ゴールドカード |

5,500円(税込) |

| セゾンコバルト・ ビジネス・アメックス |

無料 |

| ライフカード ビジネスライトプラス |

無料 |

還元率が悪くないビジネスカードを選ぶ

ビジネスカードを選ぶときは、ポイント還元率も確認しておきましょう。

還元率とは、カード利用代金に対してもらえるポイントの割合のことをいいます。事業に必要な経費をビジネスカードで支払うとポイントが貯まり、貯まったポイントを利用すれば経費の削減にもつながります。

一般的にビジネスカードは還元率が0.5%と低い傾向にありますが、個人事業主やフリーランスを対象にしたビジネスカードもあります。

例えば、毎月の事業費で100万円をクレジットカード決済する場合、ポイント還元率が0.5%違うと毎月5,000円の差が出ます。(1P=1円で計算した場合)

12ヵ月間同じ差が出た場合、1年間の還元額の差は60,000円です。

事業費決済は高額になることが多いため、お得に使いたいなら少しでも還元率が高いビジネスカードを選びましょう。

ビジネスシーンで使える特典が付いたビジネスカードを選ぶ

ビジネスカードは、ビジネスシーンで使えるサービスがあるものを選びましょう。

例えば、会計ソフトの月額利用料が2ヶ月無料という特典があるカードなら、本来必要な会計ソフトの利用料金を節約できます。

福利厚生代行サービスがあれば、従業員がレジャー施設などを格安価格で利用できます。福利厚生代行サービスは、従業員のモチベーションアップにもつながるでしょう。

| ビジネスカード名 | ビジネス向け 利用特典の例 |

|---|---|

| 三井住友カード ビジネスオーナーズ |

・請求書支払代行サービス (仕入先からの請求書などをカード決済できるサービス) ・福利厚生代行サービス (ベネフィット・ワン) |

| 三井住友ビジネスカード for Owners |

・レンタカーやオフィス引っ越しなどのビジネスサポートサービス |

| JCB法人カード | ・マネーフォワードクラウドとの連携 ・ANA Biz (年会費・使用料無料の法人向けインターネット出張手配システムが利用可能) |

| ライフカードビジネス | ・VISAビジネスオファー利用可能 (オフィスサプライやレンタル会議室の手配など) ・顧問弁護士による法律相談1時間無料 |

| 楽天ビジネスカード | ・VISAビジネスオファー利用可能 (Visaブランドのみ) |

| オリコ EX Gold for Biz S |

・Mastercardビジネスアシスト (Mastercardブランドのみ) ・Visaビジネスオファー (Visaブランドのみ) ・融資金利優遇制度利用可 |

付帯保険が充実しているビジネスカードを選ぶ

国内外の出張が多い個人事業主は、付帯保険が充実しているビジネスカードを選びましょう。

ビジネスカードのなかには、旅行中の怪我や事故などを補償する「海外旅行傷害保険」や「国内旅行傷害保険」が付いているものがあります。

ビジネスカードの旅行傷害保険があれば、別途旅行傷害保険などに加入する必要もないため保険料も節約できるでしょう。

旅行傷害保険の主な補償内容は以下の通りです。

| 保険金の種類 | 保険金が支払われるケース |

|---|---|

| 死亡保険金 | 旅行中のケガで死亡したとき |

| 後遺障害保険金 | 旅行中のケガで後遺障害になったとき |

| 傷害治療費用 | 旅行中のケガで治療を受けたとき |

| 手術保険金 | 旅行中や、旅行終了後一定期間内に発生した病気で治療を受けたとき |

| 賠償責任保険 | 旅行中の偶然の事故で、他人の身体や財物に損害を与え、法律上の損害賠償責任を負ったとき |

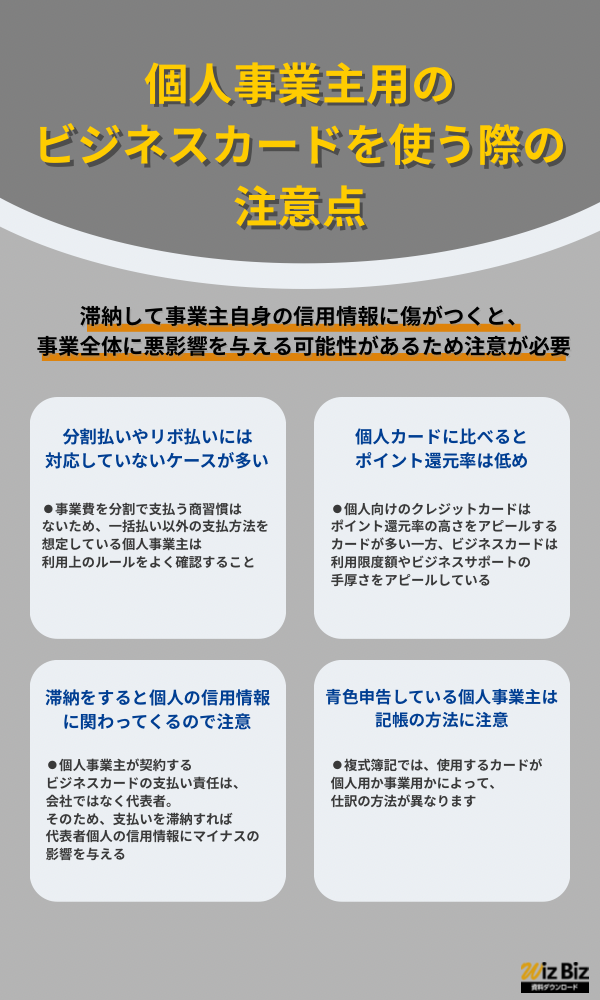

個人事業主用のビジネスカードを使う際の注意点

個人事業主用のビジネスカードには、「分割払いやリボ払いができない」「ポイント還元率が低い」といった注意点があります。

また、滞納して事業主自身の信用情報に傷がつくと、事業全体に悪影響を与える可能性があるため注意が必要です。

特に、分割払いなどの柔軟な支払い方法に対応していない点には注意が必要です。

「今月は資金が足らないからリボ払いにしよう」と安易に考えていると、支払日に慌てることになりかねません。

分割払いやリボ払いには対応していないケースが多い

個人事業主用のビジネスカードは、原則一括払いが前提で、分割払いやリボ払いには対応していません。

ビジネスカードはリボ払いや分割払いをご利用いただけません。全て1回払いとなります。

一般的な商取引における仕入れ代金や接待交際費などの支払いは、一般的に一括払いです。

事業費を分割で支払う商習慣はないため、一括払い以外の支払方法を想定している個人事業主は利用上のルールをよく確認しておきましょう。

ただ、オリコの個人事業主向けビジネスカード「EX Gold for Biz S」のように、多彩な支払い方法が用意されているカードもあります。

分割やリボ払いを利用する可能性があるなら、支払い方法の変更が可能なビジネスカードを選びましょう。

1回払い、分割払い、据置き一括払い、半年賦併用払い、リボルビング払いの中からご利用のたびにお選びいただけます。

個人カードに比べるとポイント還元率は低め

ビジネスカードはポイント還元率は低めに設定されています。

個人向けのクレジットカードはポイント還元率の高さをアピールするカードが多い一方、ビジネスカードは利用限度額やビジネスサポートの手厚さを訴求しています。

一般的に、個人向けクレジットカードのポイント還元率は0.5%~1.0%程度、ビジネスカードのポイント還元率は0.2%~0.5%程度と考えておきましょう。

個人カードのなかには、対象の提携店舗で20%以上のポイント還元が受けられる場合があります。

ビジネスカードの還元率は低いですが、事業で使うと利用額が高額になることが多いため、ポイント自体はビジネスカードのほうが貯まりやすいでしょう。

滞納をすると個人の信用情報に関わってくるので注意

ビジネスカードの利用代金の支払いを滞納すると、代表者個人の信用情報にマイナスの影響を与えます。

個人事業主が契約するビジネスカードの支払い責任は、会社ではなく代表者です。

そのため、事業費でビジネスカードを使い、支払いに遅れると代表者個人の信用情報に傷がつくのです。

信用情報にネガティブな情報が残ると、事業融資の審査に通らないなど、経営にも悪影響を与えかねません。

ビジネスカードでさまざまな経費をまとめると、毎月の支払額も大きくなりがちです。

「想定していたより引落額が大きくカード代金を支払えなかった」とならないよう、くれぐれも注意しましょう。

青色申告している個人事業主は記帳の方法に注意

青色申告をしている個人事業主は、複式簿記で記帳する必要があります。

複式簿記では、使用するカードが個人用か事業用かによって、仕訳の方法が異なります。

例えば個人用カードを事業で使用したときは「事業主借」、ビジネスカードをプライベートの支払いで使用したときは「事業主貸」で仕訳しなければなりません。

仕訳が煩雑になることを防ぐためにも、ビジネス用とプライベート用でクレジットカードは明確に分けるようにしましょう。

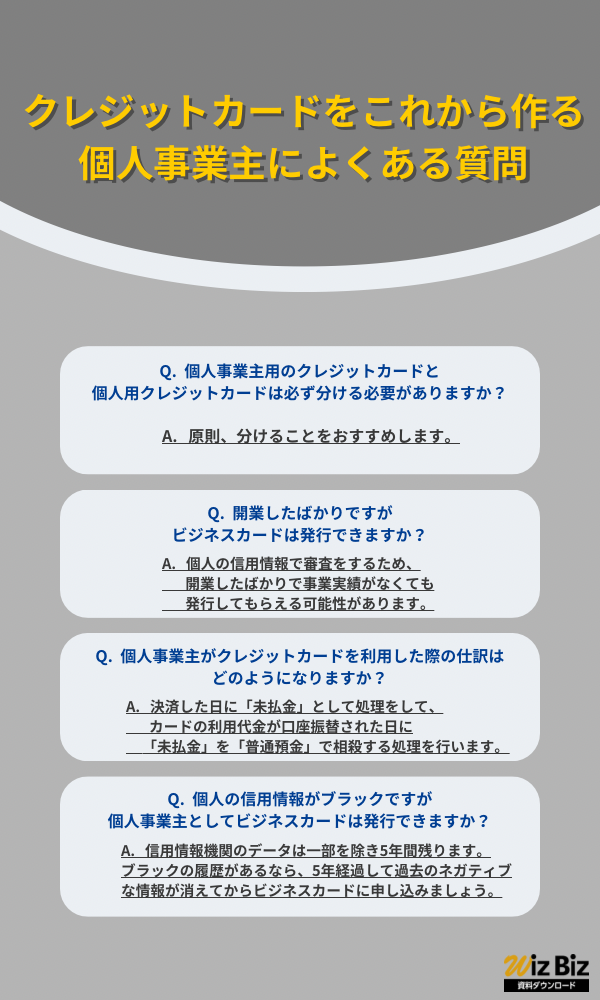

クレジットカードをこれから作る個人事業主によくある質問

個人事業主がクレジットカードを作る際に、よくある質問をまとめました。これからクレジットカードを作ろうと考えている方は、参考にしてください。

個人事業主用のクレジットカードと個人用クレジットカードは必ず分ける必要がありますか?

原則、分けることをおすすめします。

事業用と個人用の決済を混在してしまうと、経費処理の手間が煩雑になってしまうかもしれません。税務申告における経費申告でミスを起こしてしまう可能性もあるため、事業用と個人用のカードは分けておきましょう。

開業したばかりですがビジネスカードは発行できますか?

個人事業主向けのビジネスカードであれば、個人の信用情報で審査をするため、開業したばかりで事業実績がなくても発行してもらえる可能性があります。

事業用のビジネスカードといっても支払い責任は代表者個人にあり、会社にはありません。したがって、事業の継続年数などは基本的に審査には影響しないのです。開業して1年以内でも審査通過できるビジネスカードはたくさんあります。

個人事業主がクレジットカードを利用した際の仕訳はどのようになりますか?

ビジネスカードで事業経費を支払った場合、決済した日に「未払金」として処理をして、カードの利用代金が口座振替された日に「未払金」を「普通預金」で相殺する処理を行います。

| 借方 | 貸方 | |

|---|---|---|

| 10月1日 | 雑費 100,000円 | 未払金 100,000円 |

| 12月10日 | 未払金 100,000円 | 普通預金 100,000円 |

| 借方 | 貸方 | |

|---|---|---|

| 12月10日 | 未払金 100,000円 | 普通預金 100,000円 |

個人事業主がクレジットカードで事業費を決済したときは、2回の仕訳が必要なので注意しましょう。

個人の信用情報がブラックですが個人事業主としてビジネスカードは発行できますか?

ビジネスカードの審査では、個人の信用情報が重視されます。

そのため個人の信用情報が下記に該当する場合は、個人事業主としてビジネスカードを発行するのは難しいでしょう。

- 何度もクレジットカードやカードローンの支払いを延滞している

- 2ヵ月以上の長期滞納履歴がある

- クレジットカードやカードローンの強制解約履歴がある

- 保証会社が代位弁済した履歴がある

- 自己破産や個人再生などの債務整理をした履歴がある

信用情報機関のデータは一部を除き5年間残ります。ブラックの履歴があるなら、5年経過して過去のネガティブな情報が消えてからビジネスカードに申し込みましょう。

個人事業主のクレジットカードまとめ

個人事業主がクレジットカードを利用すると、事業の支出を利用明細から一目で確認できます。

経費を一元管理できるため、負担になりがちな確定申告に関連する業務負担も、軽減されるでしょう。

また個人事業主向けビジネスカードの多くは「会計ソフトと連携できる」「福利厚生代行サービスがついている」など、ビジネスシーンに特化した特典がついています。

こうした特典を利用することで、業務効率がアップしたり、従業員のモチベーションがアップしたりするなど、事業にとってプラスの効果も期待できます。

個人事業主がクレジットカードを作る際は、自分に合ったビジネスカードを選びましょう。

SHARE

関連記事

-

2025年10月06日(月)

【2026年最新】ハラスメント社外相談窓口のおすすめ比較10選!外部委託の費用相場やメリットは?

- おすすめ

-

2025年09月21日(日)

【2026年最新】決済代行サービスのおすすめ比較10選|機能・メリット・導入時の注意点まで徹底解説

- おすすめ

-

2025年09月21日(日)

【2026年最新】メール配信システムのおすすめ比較10選|業界別・機能別で人気のメール配信システムを解説

- おすすめ

-

2025年09月21日(日)

【2026年最新】SFAツールのおすすめ比較10選|業界別・機能別で人気営業支援システムを解説

- おすすめ

-

2025年09月21日(日)

【2026年最新】名刺管理ソフト・アプリのおすすめ比較10選|機能別・料金別で人気製品を比較!

- おすすめ

-

2025年09月21日(日)

【2026年最新】POSレジのおすすめ比較10選|業界別・機能別の人気POSレジやタブレット端末で使えるシステムは?

- おすすめ

おすすめサービス

ダウンロード候補に

追加しました!

削除しました